Verlenging van de onderzoeks- en aanslagtermijnen

De fiscus is gebonden aan strikte onderzoeks- en aanslagtermijnen. De huidige termijnen zijn als volgt:

- Normale termijn van 3 jaar: de gewone onderzoeks- en aanslagtermijn bedraagt in principe 3 jaar, te rekenen vanaf 1 januari van het aanslagjaar;

- Buitengewone termijn van 7 jaar: in het geval van fraude, geldt een verlengde termijn van 7 jaar. Als de fiscus binnen deze verlengde termijn onderzoek wilt verrichten, moet men de belastingplichtige voorafgaand en op nauwkeurige, schriftelijke wijze in kennis stellen van de aanwijzingen van belastingontduiking;

- Bijzondere termijn van 5 jaar (art. 358 WIB92): in bijzondere omstandigheden beschikt de fiscus over een bijzondere termijn van 12m of 24m om onderzoek te verrichten en een aanslag te vestigen. Dit is bovendien mogelijk in het geval van internationale uitwisseling van inlichtingen of bij bewijskrachtige gegevens;

- Bijzondere termijn van 10 jaar: in het geval van juridische constructie in een belastingparadijs kan de fiscus zelfs een bijzondere termijn van 10 jaar toepassen.

Maar hier komt nu verandering in. Afhankelijk van de situatie, zal een langere termijn van 4 jaar, 6 jaar of 10 jaar gelden:

- Normale termijn van 3 jaar: als de aangifte tijdig is ingediend, maar de fiscus wenst een rechtzetting door te voeren, blijft de normale termijn van 3 jaar gelden;

- Verlengde termijn van 4 jaar: als de aangifte niet of laattijdig ingediend werd, zal de fiscus voortaan over een termijn van vier jaar beschikken.

- Verlengde termijn van 6 jaar: in gevallen met een “internationale connectie” waarbij er sprake is van een niet- of laattijdige aangifte of waarbij de fiscus een rechtzetting wenst door te voeren, zal voortaan een langere termijn van 6 jaar gelden. Dit is het geval in volgende situaties:

- De belastingplichtige is ertoe gehouden om een lokaal dossier of landenrapport in te dienen

- De rapporteringsverplichting voor betalingen van meer dan 100.000 EUR aan belastingparadijzen is van toepassing;

- Een vrijstelling, verzaking of vermindering van roerende voorheffing op grond van dubbel belastingverdrag, moeder-dochterrichtlijn of interest- en royaltyrichtlijn wordt toegepast;

- De belastingplichtige maakt toepassing van een FBB;

- De fiscus heeft inlichtingen ontvangen n.a.v. gegevensuitwisseling m.b.t. DAC6 of platformexploitanten

- Verlengde termijn van 10 jaar: in het geval van fraude zal voortaan standaard een termijn van 10 jaar gelden. Deze tienjarige termijn zal bovendien ook van toepassing zijn op zogenaamde ‘complexe aangiften’, met name wanneer (1) er een hybridemismatch is, (2) de CFC-bepaling van toepassing is of (3) er sprake is van een juridische constructie.

Daarnaast blijft de bijzondere termijn van art. 358 WIB92 ook behouden.

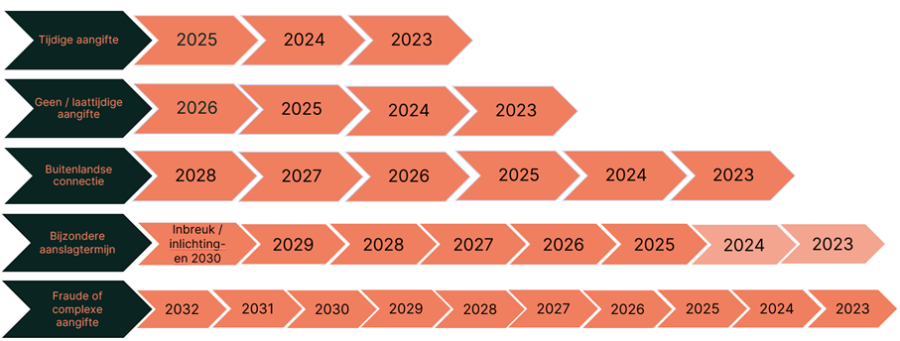

Deze nieuwe termijnen gelden vanaf het aanslagjaar 2023 en gelden ook inzake bedrijfsvoorheffing, btw, roerende en onroerende voorheffing. Schematisch voorgesteld, kan een onderzoek m.b.t. het aanslagjaar 2023 dus tot 2032 duren:

Ondernemingen die internationaal actief zijn, zullen vanaf het aanslagjaar 2023 dus de facto geconfronteerd worden met een langere onderzoeks- en aanslagtermijn van 6 jaar. De Memorie van Toelichting bepaalt weliswaar dat deze langere termijn ertoe strekt om het “internationale element” te onderzoeken (bijv. betalingen aan belastingparadijzen), maar andere elementen die aan het licht komen, kunnen ook belast worden.

Voor bepaalde elementen geldt er wel een uitzondering. Zo kan de 6 of 10-jarige termijn toch niet worden toegepast voor rechtzettingen m.b.t. bepaalde verworpen uitgaven, zoals niet-aftrekbare autokosten, receptiekosten, relatiegeschenken, restaurantkosten, sociale voordelen…

Impact op bewaartermijn van boeken en bescheiden

Het verlengen van de onderzoeks- en aanslagtermijnen heeft ook een onmiddellijke impact voor de belastingplichtige. Zij zullen er namelijk over moeten waken dat de boeken en bescheiden ook voor deze langere termijn van 10 jaar worden bewaard (in plaats van 7 jaar momenteel).

Verlenging van de bezwaartermijn

Momenteel bedraagt de termijn om een bezwaarschrift in te dienen 6 maanden. Deze termijn zal nu verlengd worden naar 1 jaar.

Vorderen van een dwangsom

Als een belastingplichtige niet zou meewerken met een onderzoek (bijv. verhinderen van een fiscale visitatie, niet antwoorden op een vraag om inlichtingen), zou de fiscus voortaan een dwangsom kunnen vorderen.

Dit moet weliswaar voor de rechtbank gevorderd worden. Het is dus niet de bedoeling dat de dwangsom “in elk geval” toegekend wordt en dat rechterlijke controle een formaliteit zou worden. Dit zou immers ingaan tegen de grondrechten van de belastingplichtige.

Andere maatregelen

Tot slot voorziet het wetsontwerp ook nog in diverse andere procedurele maatregelen, zoals:

- Uitbreiding van de toegang tot het UBO-register;

- Kwalificatie van verdoken meerwinsten als verworpen uitgaven;

- Gelijkschakeling van de berekening van nalatigheids- en moratoriuminteresten inzake btw en directe belastingen. Voortaan zal het tarief van deze interesten berekend worden aan de hand van de gemiddelde rentevoet van de lineaire obligaties op 10 jaar van de maanden juli, augustus en september van het vorige jaar, met dien verstande dat inzake btw de interestvoeten 4% hoger zullen liggen dan inzake directe belastingen (dus 8%/6% i.p.v. 4%/2% inzake directe belastingen);

Wat betekent dit?

De mogelijkheden voor de fiscus om een onderzoek te voeren en een aanslag te vestigen worden drastisch uitgebreid. Voor ondernemingen die internationaal actief zijn, zal een termijn van 6 jaar standaard worden. Bovendien zal de fiscus voortaan ook over een nieuw wapen beschikken t.o.v. een belastingplichtige die zijn/haar medewerking met een fiscaal onderzoek zou weigeren.

Heeft u vragen? Aarzel niet om Luk Cassimon (0472/467.847 of luk.cassimon@monardlaw.be) of Eline De Schepper (0474/798.207 of eline.deschepper@monardlaw.be) (of uw gewoonlijke contactpersoon) te contacteren!